Veamos las 7 razones por las que debe invertir en bolsa. Invertir en bolsa cambiará su futuro financiero.

Invertir en bolsa de valores no está realmente en la cultura de muchos países.

Ver Las mejores páginas para invertir en bolsa

Tabla de contenidos

- Veamos las 7 razones por las que debe invertir en bolsa. Invertir en bolsa cambiará su futuro financiero.

- 1. El mercado de valores sube a largo plazo

- 2. Invertir en bolsa nunca ha sido tan fácil

- 3. No invertir le cuesta dinero

- 4. No es necesario que se convierta en un experto para invertir en bolsa.

- 5. Invertir en bolsa no lleva tiempo

- 6. Invertir en bolsa es mucho mejor que especular

- 7. Algún día se alegrará de haber comenzado a invertir

- Conclusión: ¿por qué invertir en bolsa?

En general, en todos los países se tiene en acciones, unidades de fondos y títulos de deuda el equivalente al que duerme en cuentas corrientes o en cuentas de ahorro mal pagadas. Esta reticencia a invertir está ligada al miedo al riesgo y la falta de educación financiera.

Sin embargo, invertir es esencial hoy en día si desea disfrutar de una buena salud financiera a largo plazo.

Sí, invertir en bolsa cambiará su futuro financiero. Veamos por qué con 7 razones por las que debe invertir en bolsa.

1. El mercado de valores sube a largo plazo

Es bien conocida la expresión de que «la bolsa de valores sube a largo plazo». Haberlo escuchado es bueno, aprenderlo concretamente es mejor.

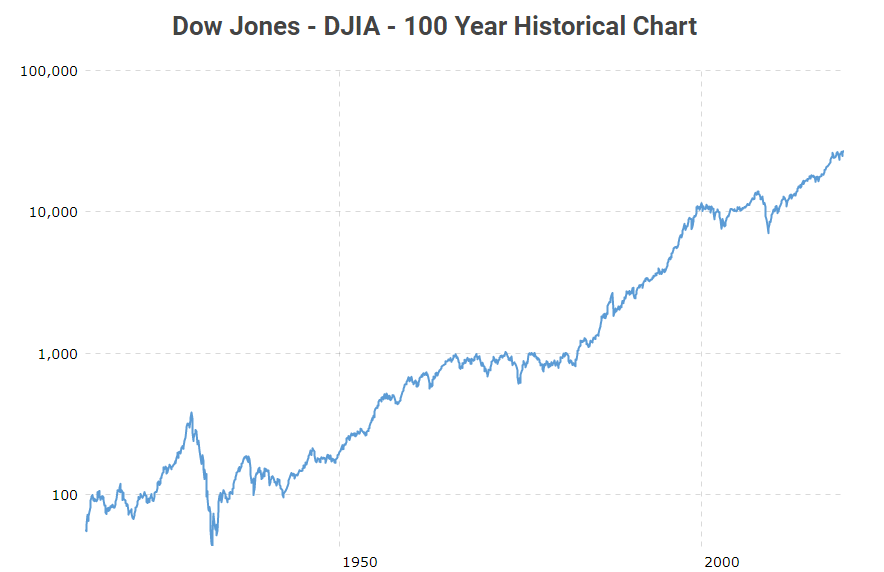

La siguiente curva representa la evolución del Dow Jones, uno de los principales índices bursátiles estadounidenses, durante más de 100 años:

Por supuesto, la evolución no es lineal y las crisis de 1929 y 2008 son claramente visibles. Sin embargo, la dirección de la curva, en perpetuo crecimiento, no es muy cuestionable.

$ 50 invertidos en el Dow Jones en 1915 representarían $ 26,000 hoy. Esto representa un crecimiento promedio del 6% / año, sin contar todos los dividendos distribuidos.

¿Por qué este aumento? ¿Por qué sube el mercado de valores a largo plazo?

De hecho, los índices bursátiles como el Dow Jones están estructuralmente hechos para subir. Están integrados por las empresas más representativas y eficientes de la economía de su país.

Su composición cambia con regularidad, para descartar empresas en declive e integrar nuevos campeones en su lugar.

Por eso los índices suben a largo plazo, y eso es lo que hacen. Ya sea que tome el índice alemán, australiano o chino, suben.

Sin embargo, tenga cuidado: las acciones, tomadas individualmente, no suben todas a largo plazo, ni mucho menos. Por este motivo, es preferible invertir en índices amplios compuestos por empresas rentables (como el Dow Jones), en lugar de elegir unas pocas acciones individuales a la hora de invertir en bolsa.

2. Invertir en bolsa nunca ha sido tan fácil

Cada vez es mas fácil invertir en bolsa

Invertir en bolsa es como conducir por una carretera ancha y abierta, invertir en bolsa hoy es particularmente fácil, accesible y rentable.

Costos decrecientes

Las tarifas de corretaje son ahora las más bajas para invertir en bolsa. Ahora es posible realizar una operación (compra de valores por ejemplo) por menos de 5 €. En la década de 1980, realizar una operación costaba un promedio de $ 40 a $ 50.

Acabamos de discutir el valor de invertir en índices. Esto es bueno, las tarifas de administración de los fondos indexados están al final de los corretajes. Por ejemplo, puede invertir en un índice que represente a 300 empresas europeas, por una tarifa anual del 0,07%. Sí, no me equivoqué, escribí 0,07% correctamente.

Si invierte en un fondo mutuo que tiene tarifas anuales de 1,5% o 2%, la diferencia en el retorno de la inversión durante 20 años será enorme.

Fiscalidad suavizada

Hoy en día es posible invertir en bolsa sin gravar las plusvalías ni los dividendos, durante todo el proceso de creación de riqueza.

Esto es lo que permiten muchas web, que dan acceso a una amplia variedad de fondos de índices. Y las tarifas de gestión son mínimas.

Ver también Las 7 mejores páginas para invertir en bolsa

También le permite evitar pagar impuestos sobre sus ganancias, siempre que no retire dinero.

Incluso en una cuenta de valores (que no ofrece ningún beneficio fiscal), si tiene una estrategia de compra y retención, no se le aplicarán impuestos sobre las ganancias de capital hasta que revenda sus valores.

Mayor accesibilidad

Todos los procedimientos para invertir en bolsa están ahora muy simplificados. Ya no necesita visitar a un corredor o realizar pedidos por teléfono. Ver también: Las mejores páginas para invertir en bolsa

Todo sucede en línea, y tanto los corredores como las aseguradoras han simplificado los procedimientos, las interfaces de gestión son claras y agradables. Como ocurre con los nuevos bancos o cada vez más servicios, el foco está en facilitar la experiencia del usuario.

Menos riesgo

Los fondos de índices no solo tienen la ventaja de crecer a largo plazo y no cuestan casi nada, sino que también ayudan a reducir el riesgo.

Invertir en un fondo que rastrea varios cientos de acciones le permite diversificarse y, por lo tanto, minimizar los riesgos.

Antes de que existieran los fondos de índices, tenía que comprar cientos de acciones usted mismo para lograr el mismo nivel de diversificación, mientras recordaba reequilibrar su cartera de acciones con regularidad, dependiendo del rendimiento de cada acción. ¡Se acabó ese trabajo!

No obstante, a la hora de invertir en bolsa, es importante diversificar más allá de la clase de acciones. También hay fondos para todas las clases de activos: acciones, bonos, materias primas, bienes raíces.

3. No invertir le cuesta dinero

No invertir cuesta dinero

¿Está dejando el dinero sin invertir? A esto se le llama costo de oportunidad. El costo de oportunidad de una acción o decisión económica es la medida del valor de cada una de las otras acciones o decisiones que se renuncian.

En relación con la inversión, el costo de oportunidad se refiere a las ganancias que se pierden al no invertir. Se puede calcular de dos formas.

Ahorros y pérdida de dinero

El primero es evaluar la ganancia que se pierde en una fecha futura determinada. Por ejemplo, podemos calcular el coste de oportunidad de no invertir y reservar 200 € / mes en una cuenta de ahorro, durante un período de 30 años, en comparación con un escenario en el que estamos invirtiendo.

Las cuentas de ahorro son actualmente remuneradas por alrededor del 0,75%. Estimamos que a lo largo de 30 años, las tasas subirán y que serán en promedio del 2%.

Un simple cálculo del tipo de interés nos muestra que invertir 200 € / mes retribuidos al 2% durante 30 años supondrá 98.053 €.

Históricamente, la rentabilidad de las acciones se ha acercado al 9% anual. Si consideramos costes de inversión del 1% / año, invertir en bolsa supondrá, por tanto, un 8% / año.

El cálculo del tipo de interés muestra que invertir 200 € / mes al 8% durante 30 años dará como resultado 281.510 €.

El costo de oportunidad es la diferencia entre los dos escenarios (inversión en cuentas de ahorro o invertir en bolsa). En este caso concreto, colocar tu dinero en una libreta de bajo pago nos traerá 98k €, pero nos privará de 281k €.

Por tanto, el coste de oportunidad es de 281.000 € – 98.000 € = -183.000 €.

En este caso, no invertir cuesta 183.000 €, un legado que podría haber sido más rentable

La segunda forma es hacer un cálculo similar de forma retroactiva.

Por ejemplo, suponga que su tía abuela le dejó en herencia 50.000 € hace 20 años, y que invirtió esta cantidad en el fondo en un producto financiero que pagó su inversión al 3,5% / año. De medios. 20 años después, la herencia de su tía abuela ha dado sus frutos y ahora vale 99.489 €, o casi 100.000 €.

No está mal, piensa, hasta que viene su primo a decirle que su inversión en bolsa le ha traído una media del 8,5% anual durante los últimos 20 años.

Por supuesto, quiere saber cuánto le habría ganado el dinero de la «tía abuela» si lo hubiera invertido como su primo.

Calcula que los 50.000 € iniciales invertidos al 8,5% / año durante 20 años le habrían ganado 233.048 €, o 133.000 € más que su ahorro.

Esos 133.000 € son el coste de oportunidad que pagó por adoptar una estrategia menos eficaz que la de su primo durante 20 años. Y cuesta casi 3 veces la cantidad del legado de su tía abuela.

Así que aquí hay dos ejemplos de lo que corresponde al costo de oportunidad de no invertir.

4. No es necesario que se convierta en un experto para invertir en bolsa.

Conviértase en un experto para invertir

Seguramente es un gran mito invertir en bolsa: hay que ser un experto en economía o finanzas para invertir en bolsa.

Primero, sepa que los expertos en economía a menudo no son muy buenos inversores. Dominar los mecanismos que rigen el mundo económico no tiene nada que ver con saber invertir tu dinero.

¿Por qué? Por ejemplo, el simple hecho de ser un gran mecánico de automóviles no te convierte en un mejor conductor. Lo mismo ocurre con la inversión. El hecho de aparecer en un canal de TV de economía con traje y corbata para explicar la caída de los tipos de la Fed no te convierte en un mejor inversor.

Si ser un experto garantiza ser un inversor mejor que el promedio, entonces los expertos serían administradores de fondos capaces de vencer al mercado. Pero casi ningún administrador de fondos supera al mercado.

Puede obtener el rendimiento del mercado (y así vencer a casi todos los expertos) si posee un simple fondo de índices, sin tener el menor interés en las noticias económicas, y sin siquiera entender nada sobre lo que está pasando, ni hacer caso a los expertos de la televisión.

No te importa, ¡porque es mejor inversor que ellos!

5. Invertir en bolsa no lleva tiempo

Cuando invertimos, no hacemos nada el 99% del tiempo.

Es una continuación lógica de los puntos anteriores. Si no necesita convertirse en un experto, o elegir sus acciones individualmente (porque un fondo de índices funcionará mucho mejor), ahorrará tiempo en comparación con los pequeños comerciantes de acciones de los domingos. Entonces no necesita:

- Leer las páginas de salmón de los periódicos (las páginas económicas)

- Seguir los precios del mercado de valores en la televisión

- Escuchar a los expertos, en busca de un consejo

- Dedicar tiempo a elegir acciones

- Preguntarse si tomó la decisión correcta

Sí, una vez que compre sus fondos de índices, invertir le toma cero minutos de su tiempo cada semana. Puede ir a Marte durante un año sin preocuparte por lo que está sucediendo en la Tierra y, sin embargo, seguirá invirtiendo.

Invertir en el mercado de valores es probablemente una de las actividades que menos tiempo consume en el mundo.

6. Invertir en bolsa es mucho mejor que especular

Invertir o especular

Como hemos visto, invertir no consiste en elegir acciones, ni en leer la prensa económica ni siquiera en navegar por los foros de internet sobre Bolsa en busca de la información adecuada. Eso es especulación.

Permítame recordarle rápidamente la diferencia entre invertir y especular.

Especular es elegir un valor (una acción) o un activo con la esperanza de obtener una ganancia significativa, idealmente a corto plazo.

Invertir significa comprar activos diversificados para beneficiarse del aumento natural de los mercados a largo plazo. No elegimos acciones, no intentamos leer el futuro, invertimos en todo el mercado, porque el mercado sube a largo plazo.

Ver artículo sobre el tema: 10 diferencias entre especulación y inversión

¿Cuál es la diferencia en términos de resultados entre los dos?

Especulación: el comercio o el mercado de valores es el epítome de la especulación, y la mayoría de los operadores pierden dinero.

Inversión: el 100% de los inversores ganan dinero en bolsa (siempre que tengan una estrategia diversificada).

Por un lado, tiene todas las posibilidades de perder su dinero (especulación) y, por otro lado, tiene un 100% de posibilidades de ganar más dinero (inversión). ¡Haga su elección!

7. Algún día se alegrará de haber comenzado a invertir

Esté feliz de haber plantado su árbol de inversiones

Ya sea dentro de 5, 10 o 20 años, se alegrará de haber comenzado hoy.

Invertir es como plantar un árbol: no esperará comer los frutos de su árbol en los próximos 6 meses. Por otro lado, en unos años, estarás feliz de cosechar los frutos y se dirá a sí mismo: “¡Hice muy bien en plantar este árbol en mi jardín! «.

Además, podrá recolectar las semillas de tu fruto para plantar otros árboles, que a su vez empezarán a dar fruto.

Cuando invierte, sus ganancias generarán más ganancias, este es el principio del interés compuesto. Al reinvertir sus ganancias, tiene la oportunidad de poner a trabajar dinero que no habría tenido si no hubiera invertido.

A la larga, eso marca una gran diferencia. Porque invertir es una historia de efecto acumulativo.

Si el costo de oportunidad es el lado oscuro del efecto acumulativo (es un cálculo de pérdidas acumuladas), el interés compuesto es el lado positivo (aquí, calculamos las ganancias acumuladas).

Hay un dicho chino que dice: “El mejor momento para plantar un árbol fue hace 20 años. El segundo mejor momento es hoy.”

Si nunca ha invertido antes, no se queje preguntándose cuánto podría haber acumulado hoy. En cambio, díganse a sí mismos: hoy es y será siempre el mejor momento para actuar.

Si se dice a sí mismo que 20 años está demasiado lejos, tenga en cuenta que comenzará a cosechar recompensas desde los primeros años. Además, invierta o no, los próximos 20 años no terminarán en ningún caso, y hoy se habrán convertido en «hace 20 años».

¿Entonces, que se diría a sí mismo: «Bueno, hoy, me alegro de haber comenzado a invertir hace 20 años», o «Si tan solo hubiera comenzado hace 20 años…»?

Esta elección es suya. No deje que le lleve a arrepentirse.

Conclusión: ¿por qué invertir en bolsa?

Ahora conoce 7 buenas razones para invertir en bolsa y empezar hoy mismo.

Su estrategia no tiene que ser perfecta en este momento. Puede comenzar poco a poco, mientras se entrena y ajusta su estrategia a medida que invierte. También puede ajustar el nivel de volatilidad / retorno a lo que más le convenga.

Y si comete un error, se alegrará de haberlo hecho con los ahorros de unos meses en lugar de los ahorros de toda una vida. Aprenderá de esto y se volverá más experimentado y seguro cuando tenga más dinero para invertir.

Al igual que con cualquier proyecto, si mantiene su proyecto de inversión a nivel intelectual pensando en la estrategia perfecta, buscando la receta milagrosa que lo hará rico (aquí hay una primicia: tal receta no existe) o mientras espera la correcta en un momento, nunca invertirá.

Un proyecto terminado necesariamente requiere acción.

Si su deseo de invertir sigue siendo una idea no realizada, y si se encuentra con este artículo en 20 años, lo lamentará mucho, créame. ¡Así que muévase ahora!

También le puede interesar: