Invierte en Bolsa ¡sin esfuerzo! La sencilla estrategia de Warren Buffett para principiantes te hará ganar más que los expertos. ¡Increíble!

Invertir en Bolsa es complejo cuando empiezas, ya tienes que asimilar la jerga… pero hay estrategias sencillas para cuando empiezas

Todos estos términos técnicos que se van multiplicando: dividendo, crecimiento, beneficio por acción, etc. Luego, debe elegir su corredor, abrir su cuenta y financiarlo.

Estos pasos pueden parecer tediosos, pero el principiante aún está lejos de dominar la inversión en Bolsa. Tendrá que elegir una estrategia de inversión. Y lamentablemente, hay tantas estrategias como inversores… Invertir en valor, crecimiento, rentabilidad, análisis técnico o fundamental , etc.

Para hacerlo bien, el inversor debe dominar todos estos conceptos antes de invertir cualquier euro. Así, podrá elegir la estrategia de invertir en Bolsa adaptada a su disponibilidad, su patrimonio, su psicología, etc.

Pero para dominar una asignatura en su totalidad, se acepta comúnmente que es necesario dedicarle 10.000 horas. A un ritmo de 5 horas a la semana, necesitarás 40 años de estudio … ¡Claramente desmotivador!

Si no desea estudiar los mercados en profundidad, encontrará la estrategia a adoptar a continuación. Además, esta estrategia, sencilla y eficaz, ¡le permitirá conseguir mejores rendimientos que los de los profesionales!

Tabla de contenidos

- Invierte en Bolsa ¡sin esfuerzo! La sencilla estrategia de Warren Buffett para principiantes te hará ganar más que los expertos. ¡Increíble!

- El consejo de Warren Buffett para invertir en Bolsa

- ¿Qué es un fondo de bajo costo?

- ¿Qué es el S&P 500?

- ¿Qué es un ETF en el S&P 500?

- Implementar la estrategia de Buffett para invertir en Bolsa

- ¿Es rentable esta forma de invertir en Bolsa?

- Para ir más lejos a la hora de invertir en Bolsa

El consejo de Warren Buffett para invertir en Bolsa

Si es nuevo en el mercado de valores, probablemente no conozca a Warren Buffett. Y, sin embargo, es una leyenda en el campo de invertir en Bolsa. En pocas palabras, Warren Buffett es un hombre de negocios, nacido en la década de 1930 en Nebraska, que hizo su fortuna invirtiendo en la bolsa de valores. También ha estado en el Top 5 de las mayores fortunas del mundo durante muchos años.

Si usted (o sus padres) hubiera invertido $1000 en su empresa Berkshire Hathaway, ¡ahora estaría a la cabeza de una fortuna cercana a los $20 millones! Pero invertir como Buffett no es fácil, muchos lo han intentado y muy pocos lo han logrado.

En 2016, en su carta anual a los accionistas, Buffett dio la estrategia que recomienda para invertir: comprar fondos de “bajo costo” para replicar el S&P 500. Pero déjeme descifrar esta estrategia por usted. Un apunte sobre la jerga de invertir en Bolsa: no tiene que dominar toda la jerga del mercado de valores, pero todavía hay algunos requisitos previos.

¿Qué es un fondo de bajo costo?

Los fondos de bajo costo son en realidad ETF. Lo sé, eso no le proporciona mucho beneficio. De hecho, son fondos de inversión, todo eso es muy clásico.

Excepto que en lugar de ser administrados por un humano (administrador de fondos), los ETF simplemente replicarán un índice. Por tanto, los honorarios cobrados son muy bajos en comparación con un fondo gestionado por un profesional.

¿Qué es el S&P 500?

El S&P 500 es un índice bursátil que representa a las 500 empresas estadounidenses más grandes (cotizadas). Entre estas 500 empresas, tiene en particular GAFAM (Google, Apple, Facebook, Amazon y Microsoft), pero también Coca-Cola, Disney, Goldman Sachs, Mc Donalds, Nike, etc.

Es el índice de referencia del mundo. Todo profesional que invierte en acciones estadounidenses busca hacerlo mejor que este índice. De hecho, el mercado de valores estadounidense es realmente el barómetro mundial, ¡las empresas estadounidenses pesan el 40% de la capitalización del mercado mundial!

¿Qué es un ETF en el S&P 500?

Si combinamos los dos conceptos, un ETF en el S&P 500 replicará automáticamente la variación del S&P 500, hacia arriba o hacia abajo. Si hay un cambio en la composición del S&P 500, el ETF lo tendrá en cuenta automáticamente.

A cambio, la sociedad gestora cobrará unas comisiones de gestión muy reducidas (alrededor del 0,15% de los pendientes). Estas tarifas están incluidas directamente en el precio del ETF, es completamente transparente.

En resumen, ¡no tiene que hacer absolutamente nada!

Implementar la estrategia de Buffett para invertir en Bolsa

La estrategia para invertir en Bolsa de Warren Buffett es muy sencilla de implementar, solo hay dos pasos a seguir.

Paso 1: seleccione sus ETF

Antes de elegir su ETF, es importante comprender su funcionamiento subyacente. ¿A qué lógica responde? Por lo tanto, puede elegir ETF en el CAC 40 (índice francés), el DAX 30 (índice alemán), el FTSE 100 (índice inglés), etc.

Por experiencia, invierto en mercados estadounidenses que se comportan mejor que los índices europeos. Mire este gráfico, que compara la evolución del S&P 500 (rojo) y el CAC 40 (azul) desde 1990.

A continuación, se muestran algunos ejemplos de ETF:

iShares Core S&P 500 ETF (IE00B5BMR087 – tarifa del 0.07%)

Vanguard S&P 500 ETF (IE00B3XXRP09 – tarifa del 0.07%)

ETF de Lyxor PEA S&P 500 UCITS – Capi. (FR0011871128 – tarifas del 0,15%)

Amundi ETF PEA S&P 500 UCITS ETF – EUR (FR0013412285 – comisiones del 0,15%)

Paso 2: compre con regularidad

Ahora, tendrá que realizar sus primeros pedidos de compra. Pero, ¿cuándo debería invertir? Para elegir el momento adecuado, sin ser un experto en el mercado, tiene dos soluciones:

- compre todo a la vez,

- compre regularmente para suavizar su precio de entrada.

Personalmente, cuando tengo que invertir una gran cantidad de dinero, prefiero comprar con regularidad (por ejemplo, el día 15 de cada mes). Y en caso de una recesión en los mercados, no dudo en acelerar mis compras.

¿Es rentable esta forma de invertir en Bolsa?

En muchas áreas (deporte, cocina, etc.), su rendimiento será proporcional al tiempo invertido en entrenar y mejorar.

Pero en el mercado de valores, su desempeño no será sistemáticamente proporcional a sus esfuerzos. Puede trabajar durante horas en su selección de acciones y hacerlo peor que un inversor que compró ETF estúpidamente …

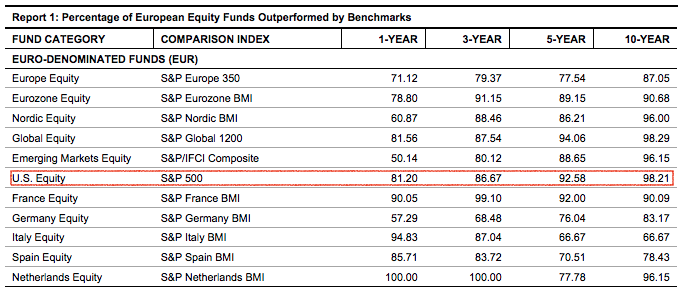

Además, la mayoría de los profesionales no pueden superar el rendimiento del S&P 500. En su lugar, mire este estudio de la empresa S&P Dow Jones. Durante 10 años, el 98,21% de los fondos gestionados activamente por profesionales están peor que el S&P 500…

A largo plazo, comprar ETF le permitirá vencer (sin esfuerzo) a los profesionales financieros. Desde la década de 1930, el S&P 50 ha registrado una ganancia promedio del 9% (6% excluyendo la inflación), a pesar de las numerosas crisis que han afectado a la economía estadounidense.

Para ir más lejos a la hora de invertir en Bolsa

Ahora que tiene una estrategia simple y rentable para invertir en Bolsa, tendrá tiempo para capacitarse, encontrar su estrategia y posiblemente mejorar sus retornos. De hecho, esta estrategia puede mejorarse, en particular tratando de anticipar la próxima caída del mercado de valores .

También le puede interesar:

Me gustaria invertir pero necesito recursos para estudiar las posibilidades para invertir.