5 consejos para construir una cartera diversificada y equilibrada para reducir el riesgo y maximizar el rendimiento.

Aquí hay algunos consejos para construir una cartera diversificada y equilibrada.

Ver Los 9 errores al invertir en Bolsa

Tabla de contenidos

- 5 consejos para construir una cartera diversificada y equilibrada para reducir el riesgo y maximizar el rendimiento.

- Diversifica tus inversiones

- Equilibra tu cartera

- No inviertas todo tu dinero en un solo mercado

- Considera invertir en fondos indexados

- Revisa regularmente tu cartera

Diversifica tus inversiones

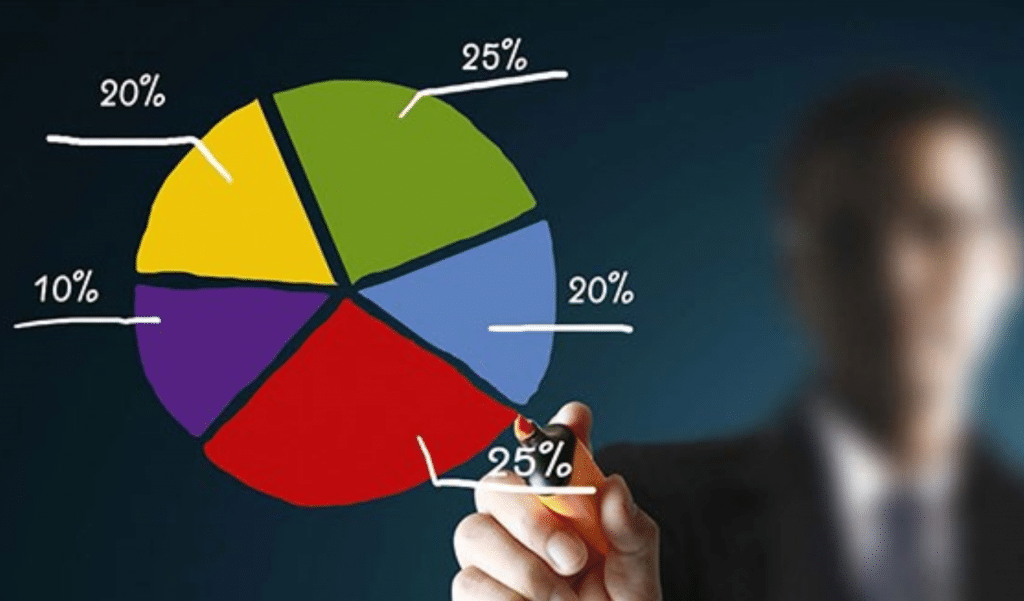

No inviertas todo tu dinero en un solo tipo de activo o industria. La diversificación es una estrategia clave en la inversión que consiste en distribuir tus inversiones entre diferentes tipos de activos con el fin de reducir el riesgo y mejorar el rendimiento a largo plazo. Al diversificar tus inversiones, puedes reducir la exposición a un solo tipo de activo o mercado, lo que puede ser peligroso si ese mercado experimenta una caída repentina.

La diversificación se puede lograr de varias maneras, como invertir en diferentes tipos de activos, como acciones, bonos, propiedades inmobiliarias y metales preciosos; invertir en diferentes mercados geográficos, como EE. UU., Europa y Asia; o invertir en diferentes industrias, como tecnología, energía y bienes raíces.

Además, la diversificación también puede incluir la inversión en diferentes clases de activos, como acciones de empresas grandes, medianas y pequeñas, o en bonos corporativos y gubernamentales.

Es importante tener en cuenta que la diversificación no garantiza un rendimiento positivo, pero puede ayudar a mitigar las pérdidas en una sola inversión y a mejorar el rendimiento a largo plazo. Es importante hacer tu propia investigación y considerar tus objetivos y circunstancias antes de tomar cualquier decisión de inversión.

Equilibra tu cartera

Asegúrate de que tu cartera refleje tus objetivos de inversión y tolerancia al riesgo. El equilibrio es un componente importante de la diversificación y consiste en distribuir tus inversiones de manera que refleje tus objetivos, tolerancia al riesgo y situación financiera.

El objetivo de equilibrar tu cartera de inversión es crear una combinación de activos que te permita obtener el mejor rendimiento posible, considerando tus objetivos de inversión y tu tolerancia al riesgo. Esto significa que no se trata simplemente de invertir en una amplia variedad de activos, sino de asegurarse de que la combinación sea adecuada para ti.

Por ejemplo, si eres joven y tienes una tolerancia al riesgo alta, es posible que desees invertir en acciones con un potencial de rendimiento alto a largo plazo. Si estás cerca de la jubilación y prefieres una estrategia más conservadora, es posible que desees invertir en bonos con un rendimiento más estable.

En resumen, equilibrar tu cartera de inversión es importante porque te permite diversificar tus inversiones de manera que refleje tus objetivos y circunstancias individuales. Esto puede ayudarte a mitigar el riesgo y mejorar el rendimiento a largo plazo. Es importante hacer tu propia investigación y trabajar con un asesor financiero para asegurarte de que tu cartera esté equilibrada de manera adecuada para ti.

No inviertas todo tu dinero en un solo mercado

Invierta en diferentes mercados geográficos para reducir el riesgo. Por ejemplo, puedes invertir en acciones de empresas de diferentes países.

Invertir todo tu dinero en un solo mercado o en un solo tipo de inversión puede ser peligroso, ya que esto te expone a un riesgo más alto de pérdida de capital. La idea detrás de no invertir todo tu dinero en un solo mercado es diversificar tus inversiones, es decir, distribuir tu dinero en varios mercados y tipos de inversiones para reducir el riesgo.

Si inviertes todo tu dinero en un solo mercado, estás a merced de las fluctuaciones económicas y políticas que puedan afectar ese mercado. Si ese mercado experimenta una baja, es posible que pierdas una gran cantidad de dinero. Por otro lado, si diversificas tus inversiones, es menos probable que tu cartera sea afectada negativamente por las fluctuaciones de un solo mercado o tipo de inversión.

Además, al invertir en diferentes mercados y tipos de inversiones, puedes aprovechar las oportunidades de crecimiento en diferentes sectores y países. Esto puede ayudarte a maximizar el rendimiento potencial de tu cartera de inversión y reducir el riesgo de pérdida de capital.

No invertir todo tu dinero en un solo mercado es una estrategia clave para proteger tu capital y mejorar el rendimiento a largo plazo. Diversificar tus inversiones te permite reducir el riesgo y aprovechar las oportunidades de crecimiento en diferentes mercados y sectores.

Considera invertir en fondos indexados

Los fondos indexados te permiten diversificar tus inversiones a un bajo costo. nvertir en fondos indexados es una opción popular para aquellos que buscan diversificar su cartera de inversiones y reducir el riesgo. Un fondo indexado seguirá el rendimiento de un índice de mercado específico, como el S&P 500 en los Estados Unidos, que representa una amplia muestra de las compañías más grandes y más estables en el mercado.

Al invertir en un fondo indexado, estás adquiriendo una participación en una amplia variedad de compañías y sectores, lo que reduce el riesgo en comparación con invertir en una sola compañía o sector. Además, los fondos indexados tienden a tener costos de administración más bajos que otros tipos de fondos, lo que significa que puedes ahorrar dinero en comisiones.

Además, los fondos indexados tienden a tener un rendimiento más estable y predecible en el largo plazo. En lugar de depender de la habilidad de un gestor de fondos para escoger las compañías adecuadas, el rendimiento de un fondo indexado está vinculado al índice que sigue. Esto significa que puedes tener una idea más clara de cómo rendirá tu inversión en el futuro.

Considerar invertir en fondos indexados es una forma de diversificar tu cartera de inversiones y reducir el riesgo. Además, los fondos indexados tienden a tener costos más bajos y un rendimiento más estable y predecible en el largo plazo.

Revisa regularmente tu cartera

No te quedes con la misma cartera durante décadas. Revisa regularmente tus inversiones y ajusta tu cartera según tus objetivos y circunstancias cambiantes. Revisar regularmente tu cartera de inversión es un aspecto importante de la gestión de tus finanzas y de la toma de decisiones de inversión informadas. Hay varias razones por las que es importante revisar tu cartera:

- Mantener un equilibrio adecuado: Al revisar tu cartera, puedes asegurarte de que estás manteniendo un equilibrio adecuado entre tus inversiones. Por ejemplo, puedes ajustar tus inversiones para tener una mejor diversificación geográfica, sectorial o de activos.

- Evaluar el rendimiento: Al revisar regularmente tu cartera, puedes evaluar cómo están rindiendo tus inversiones y determinar si es necesario realizar cambios para cumplir con tus objetivos financieros a largo plazo.

- Identificar oportunidades de mejora: Al revisar tu cartera, puedes identificar oportunidades de mejora, como inversiones que han perdido valor o nuevas oportunidades de inversión que podrían ser más adecuadas para tu perfil de inversión.

- Mantener tus objetivos en el radar: Revisar tu cartera regularmente te permite mantener tus objetivos financieros en el radar y asegurarte de que estás tomando decisiones de inversión que te ayuden a alcanzarlos.

En resumen, revisar regularmente tu cartera de inversión es una parte importante de la gestión de tus finanzas. Te permite mantener un equilibrio adecuado, evaluar el rendimiento, identificar oportunidades de mejora y mantener tus objetivos en el radar. Se recomienda revisar tu cartera al menos una vez al año o con más frecuencia si tu situación financiera o tus objetivos cambian.

Es importante recordar que el rendimiento pasado no garantiza rendimientos futuros y que todas las inversiones conllevan riesgos. Es importante hacer tu propia investigación y considerar tus objetivos y circunstancias antes de tomar cualquier decisión de inversión.

También te puede interesar:

Cómo hacer dinero y no fracasar en el intento

La importancia de capacitarse para invertir (y 3 errores clásicos)